วิเคราะห์ตลาดที่อยู่อาศัยกรุงเทพฯ-ปริมณฑล ปี 2564

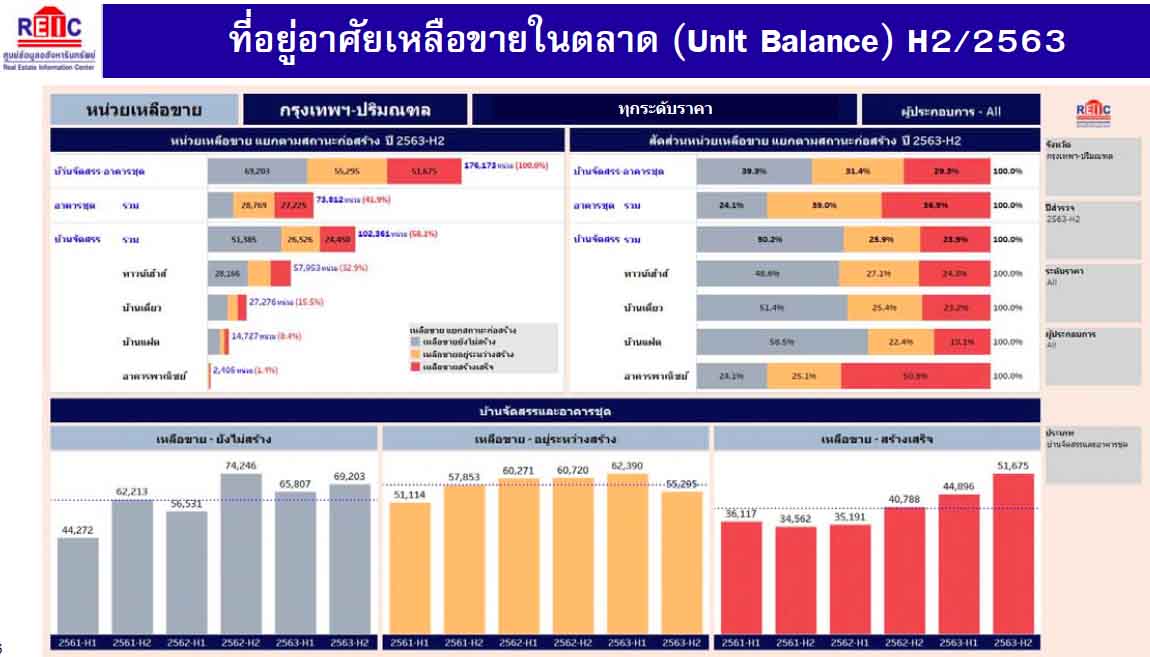

ศูนย์ข้อมูลอสังหาริมทรัพย์ ธนาคารอาคารสงเคราะห์ จัดทำรายงานสรุปผลการสำรวจอุปทานและอุปสงค์ของโครงการที่อยู่อาศัยที่อยู่ระหว่างการขายในช่วงครึ่งหลังปี 2563 ในพื้นที่กรุงเทพฯ – ปริมณฑล นับเฉพาะโครงการที่มีหน่วยเหลือขายไม่ต่ำกว่า 6 หน่วย พบว่ามีที่อยู่อาศัยเสนอขายจำนวนรวม 210,748 หน่วย เพิ่มขึ้นจากช่วงครึ่งแรกปี 2563 ประมาณร้อยละ 0.4 โดยมีจำนวนหน่วยขายได้ใหม่ 34,575 หน่วยในขณะที่จำนวนหน่วยเหลือขายรวม 176,173 หน่วย โดยในจำนวนหน่วยเหลือขายทั้งหมดเป็นหน่วยสร้างเสร็จเหลือขาย 51,675 หน่วย มูลค่ารวมกว่า 235,840 ล้านบาท และคาดการณ์ปี 2564 จะมีที่อยู่อาศัยเหลือขายสะสมจำนวนประมาณ 174,773 หน่วย มีมูลค่าประมาณ 853,428 ล้านบาท

เมื่อประเมินสถานการณ์โดยภาพรวมศูนย์ข้อมูลอสังหาริมทรัพย์คาดการณ์ว่าภาพรวมตลาดที่อยู่อาศัยในพื้นที่กรุงเทพฯ-ปริมณฑลในปี 2564 ยังคงมีภาวะชะลอตัวต่อเนื่องจากปี 2563 โดยมีปัจจัยสำคัญมาจากสถานการณ์การแพร่ระบาดของไวรัส COVID-19 โดยจะส่งผลกระทบต่อตลาดรวมให้มีภาวะที่หดตัวต่อประมาณ 1- 4% โดยตลาดจะเริ่มฟื้นตัวครึ่งหลัง แต่ยังไม่ดีขึ้นมาก และสถานการณ์จะดีขึ้นในปี 2565 – 2567 ถ้า Supply ใหม่ปรับตัวลงและยอดขายค่อยๆ ดีขึ้น

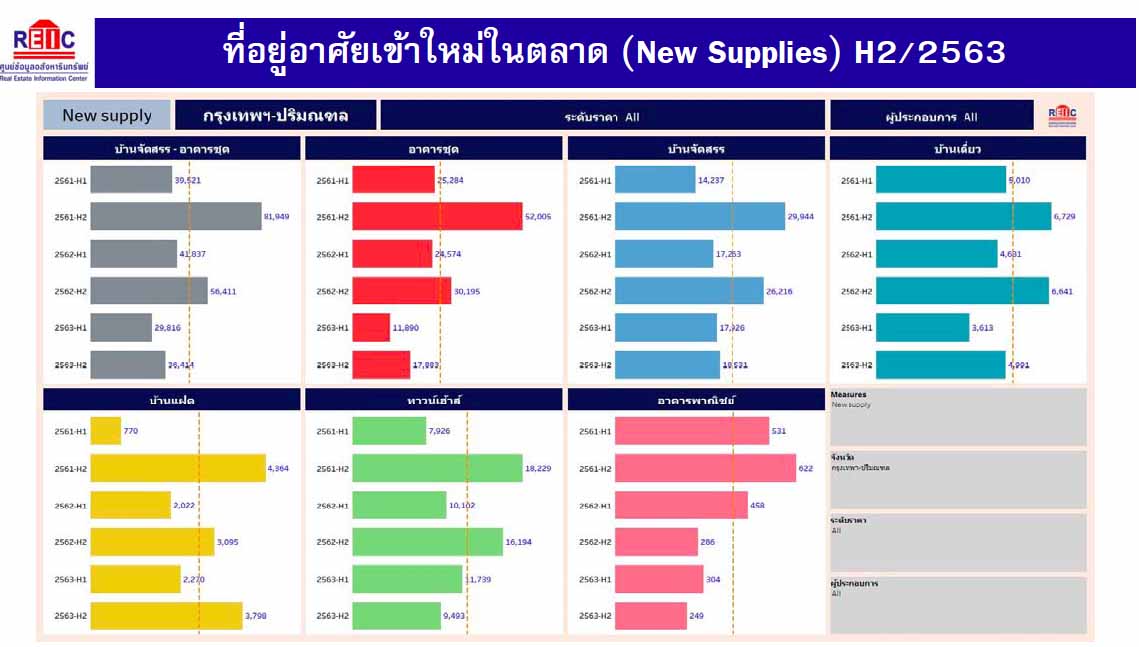

ดร.วิชัย วิรัตกพันธ์ ผู้ตรวจการธนาคาร และรักษาการผู้อำนวยการศูนย์ข้อมูลอสังหาริมทรัพย์ กล่าวว่า จากการสำรวจภาคสนามในช่วงครึ่งแรกปี 2563 พบว่า มีจำนวนโครงการที่ยังอยู่ระหว่างขายในพื้นที่กรุงเทพฯ-ปริมณฑล จำนวน 1,728 โครงการ มีหน่วยเหลือขายจำนวน 173,093 หน่วย เมื่อเข้าสู่ครึ่งหลัง ปี 2563 มีจำนวนอุปทานใหม่เข้าสู่ตลาดจำนวน 36,414 หน่วย ส่งผลให้มีที่อยู่อาศัยอยู่ระหว่างการขายจำนวน 1,728 โครงการ รวมมีจำนวนหน่วยเสนอขาย 210,748 หน่วย และมีอุปทานเหลือขายจำนวน 176,173 หน่วย มูลค่ารวม 909,228 ล้านบาท

ภาพรวมของตลาดครึ่งหลังปี 2563 จำนวนหน่วยที่อยู่อาศัยเสนอขายในตลาดหากเทียบกับครึ่งแรกของปี 2563 จะพบว่ามีจำนวน 173,093 หน่วย ขณะที่หน่วยเหลือขายที่ ณ วันที่ 31 ธันวาคม 2563 มีจำนวน 176,173 หน่วย ซึ่งมีจำนวนที่เพิ่มขึ้นเพียง 3,080 หน่วย เทียบกับครึ่งแรกของปี 2563 ที่มีหน่วย หรือเพิ่มขึ้นร้อยละ 1.8

อุปทานใหม่ประเภทโครงการอาคารชุด

ประกอบด้วยอุปทานใหม่ประเภทโครงการอาคารชุด จำนวน 17,883 หน่วย ลดลงจากช่วงเดียวกันของปี 2562 ประมาณ - 40.8% ส่งผลให้ ณ สิ้นปี 2563 มีอุปทานเสนอขายทั้งสิ้น 90,215 หน่วย ลดลงจากช่วงเดียวกันของปี 2562 ประมาณ -5.8% ในขณะที่มีหน่วยขายได้ใหม่จำนวน 16,403 หน่วย ลดลงประมาณ -15.7% โดยมีหน่วยเหลือขาย 73,812 หน่วย ลดลง -3.2% จากช่วงเวลาเดียวกันของปี 2562 และมีอัตราดูดซับ 3.0%

ซึ่งทำเลเด่นหรือพื้นที่ที่มีศักยภาพในการขาย 3 อันดับแรก ได้แก่ อันดับ 1 โซนพระโขนง-บางนา-สวนหลวง-ประเวศ อันดับ 2. โซนห้วยขวาง-จตุจักร-ดินแดง และอันดับ 3.โซนลําลูกกา-คลองหลวง-ธัญญบุรี-หนองเสือ

อุปทานใหม่ประเภทโครงการบ้านเดี่ยว

ประเภทบ้านเดี่ยวประกอบด้วยอุปทานใหม่ จำนวน 4,991 หน่วย ลดลงจากช่วงเดียวกันของปี 2562 ประมาณ -24.8% ส่งผลให้ ณ สิ้นปี 2563 มีอุปทานเสนอขายทั้งสิ้น 31,885 หน่วย เพิ่มขึ้นจากช่วงเดียวกันของปี 2562 ประมาณ 1.9% ในขณะที่มีหน่วยขายได้ใหม่จำนวน 4,609 หน่วย เพิ่มขึ้นประมาณ 45.8% โดยมีหน่วยเหลือขาย 27,276 หน่วย ลดลง -3.0% จากช่วงเวลาเดียวกันของปี 2562 และมีอัตราดูดซับ 2.4%

ซึ่งทำเลเด่นหรือพื้นที่ที่มีศักยภาพในการขาย 3 อันดับแรก ได้แก่ อันดับ 1 โซนบางพลี-บางบ่อ-บางเสาธง อันดับที่ 2 โซนบางใหญ่-บางบัวทอง-บางกรวย-ไทรน้อย และอันดับ 3 โซน ลําลูกกา-คลองหลวง-ธัญบุรี-หนองเสือ

อุปทานใหม่ประเภทโครงการทาวน์เฮ้าส์

สำหรับทาวน์เฮ้าส์อุปทานใหม่ มีจำนวน 9,493 หน่วย ลดลงจากช่วงเดียวกันของปี 2562 ประมาณ -41.4% ส่งผลให้ ณ สิ้นปี 2563 มีอุปทานเสนอขายทั้งสิ้น 68,743 หน่วย เพิ่มขึ้นจากช่วงเดียวกันของปี 2562 ประมาณ 4.3% ในขณะที่มีหน่วยขายได้ใหม่จำนวน 10,790 หน่วย เพิ่มขึ้นประมาณ14.3% โดยมีหน่วยเหลือขาย 57,953 หน่วย เพิ่มขึ้น 2.6% จากช่วงเดียวกันของปี 2562 และมีอัตราดูดซับ 2.6%

ซึ่งทำเลเด่นหรือพื้นที่ที่มีศักยภาพในการขาย 3 อันดับแรก ได้แก่ อันดับ 1 โซนบางพลี-บางบ่อ-บางเสาธง อันดับ 2 โซนเมืองสมุทรปราการ-พระประแดง-พระสมุทรเจดีย์ อันดับ 3 โซนบางใหญ่-บางบัวทอง-บางกรวย-ไทรน้อย

ชี้ทิศทางและแนวโน้มอสังหาฯ ไทย ในอนาคต

อย่างไรก็ตามจากการประมวลผลสำรวจโดยภาพรวมพบว่าในปี 2564 ตลาดบ้านจัดสรรต้องให้ความสำคัญกับปริมาณอุปทานที่เข้ามาในระบบ เนื่องจากมีจำนวน และสัดส่วนสูงกว่าอาคารชุดในตลาดแล้ว โดยเฉพาะบ้านจัดสรร ราคา >10 ล้านบาท มีอุปทานเพิ่มขึ้นทุกครึ่งปี โดยยอดขายปี 2563 เฉลี่ยประมาณ 1,200 หน่วยต่อรอบครึ่งปี นับว่าเป็นจำนวนหน่วยที่ขายดี ขณะที่ก็มีหน่วยเหลือขายสะสมเพิ่มขึ้นเช่นกัน

ส่วนบ้านจัดสรร ราคา <=3 ล้านบาท. เป็นกลุ่มสินค้าที่มีความต้องการสูงแต่ไม่ค่อยมีสินค้า ที่เหลืออยู่ก็ยังคงขายได้อย่างต่อเนื่อง ๆ แต่ผู้ประกอบการได้มีการปรับจากการพัฒนาบ้านเดี่ยวมาเป็นบ้านแฝดแทน ซึ่งตลาดยังคงตอบรับไม่ดี และสำหรับทาวเฮ้าความต้องการซื้อก็ยังมีเข้ามาอย่างต่อเนื่อง โดยเฉพาะที่อยู่ในทำเลดี ในขณะที่หน่วยเหลือขายยังคงมีอยู่มาก

สำหรับตลาดอาคารชุดยังต้องให้ความสำคัญกับการเร่งระบายหน่วยที่สร้างเสร็จแล้ว ซึ่งหน่วยเหลือขายของคอนโดมิเนียมแทบไม่ลดลงเลยแม้ว่าหน่วยเข้าใหม่มีน้อย แต่หน่วยที่ขายได้มีจำนวนน้อยเช่นกัน ทำให้หน่วยเหลือขายไม่ลดลงเท่าที่ควร หน่วยเหลือขายที่เป็น Inventory ยังเพิ่มสูงขึ้นอย่างต่อเนื่อง ตั้งแต่ H2/2562 โดยมาจากส่วนที่เป็นกำลังก่อสร้างทยอยสร้างเสร็จ ดังนั้นการเปิดโครงการใหม่จึงมีความเสี่ยง ต้องมีกลุ่มลูกค้าเป้าหมายชัดและทำเลดี ห้องชุดราคาสูงขายได้น้อยลง ขณะที่ห้องไม่ราคาเกิน 3 ล้านบาท และ 3-5 ล้านบาท ยังพอขายได้

ดร.วิชัย กล่าวถึงภาพรวมครึ่งแรกปี 2564 ว่า หน่วยเปิดขายใหม่ H1/64 คาดว่าจะต่ำกว่า H1/63 ที่ -9.72% และต่ำกว่า H2/63 อีกด้วย โดยมีแนวโน้มจะปรับตัวดีขึ้นชัดใน H2/64 แต่ยังต่ำกว่า H2/63 ที่ -10.3% ซึ่งภาพรวมปี 2564 คาดว่าจะมีจำนวนหน่วยเปิดขายใหม่ประมาณ 59,600 หน่วย มูลค่า 308,400 ล้านบาท ลดลง -10.0% และมูลค่าลดลง-7.7%

สำหรับหน่วยขายได้ใหม่ ประมาณการ H1/64 จำนวนหน่วยขายได้ใหม่จะสูงกว่า H1/63 ที่ +1.2% ซึ่งเป็นการเพิ่มขึ้นขากฐานต่ำ แต่ก็ยังคงต่ำกว่า H2/63 มีแนวโน้มจะปรับตัวดีขึ้นชัดใน H2/64 ซึ่ง H2/64 ขยายตัว 6.5% เมื่อเทียบกับ H2/63 ทั้งนี้คาดว่ายอดขายปี 2564 จะมีจำนวน 69,996 หน่วย มูลค่าประมาณ 310,000 ล้านบาท หรือเพิ่มขึ้น 4.0%

ด้านหน่วยเหลือขายประมาณการ H1/64 หน่วยเหลือขายจะเพิ่มจาก H1/63 เพียง 0.1% ต่อเนื่องจาก H2/63 และมีแนวโน้มจะปรับตัวดีขึ้นชัดใน H2/64 หน่วยเหลือขายจะต่ำลงที่ -0.8% เมื่อเทียบกับ H2/63 โดยมีหน่วยเหลือขายสะสม ปี 2564 จำนวน 174,773 หน่วย มูลค่าหน่วยเหลือขาย ณ สิ้นปี 2564 คาดว่าจะมีประมาณ 853,400 ล้านบาท ลดลง -0.8%

ในส่วนของอุปสงค์ซึ่งสะท้อนจากข้อมูลการโอนกรรมสิทธิ์ที่อยู่อาศัยพบว่า H1/64 หน่วยโอนกรรมสิทธิ์จะลดลงจาก H1/63 ที่ -9.0% ต่อเนื่องจาก H1-H2/63 แต่มูลค่าโอนฯจะเพิ่ม 4.1% ทั้งนี้มีแนวโน้มว่าหน่วยโอนกรรมสิทธิ์จะปรับตัวใกล้เคียง H2 /64 และมูลค่าโอนกรรมสิทธิ์จะต่ำลงที่ -5.8% เมื่อเทียบกับ H2/63 โดยหน่วยโอน และมูลค่าการโอนฯ รวมปี 2564 ประมาณ 188,716 หน่วย ลดลง -4.0% มูลค่า 604,800 ล้านบาท ลดลง -1.4%

“จากการประมวลผลภาพรวมตลาดที่อยู่อาศัยจะสามารถเดินหน้าต่อไปอย่างยั่งยืน ผู้ประกอบการจำเป็นต้องชะลอการเพิ่ม Supplies ในตลาด และปรับผลิตภัณฑ์ให้ตรงความต้องการ เปิดโครงการใหม่ให้สอดคล้องกับการดูดซับในตลาด เน้นการระบาย stock เสริมความพร้อมให้กับลูกค้าและเร่งการโอนกรรมสิทธิ์เพื่อเพิ่มกระแสเงินสด”

อย่างไรก็ตามมาตรการสนับสนุนจากภาครัฐยังคงมีความสำคัญ โดยเฉพาะมาตรการช่วยสร้าง Demands ในตลาดและดูดซับ Supplies ที่สร้างเสร็จ ขยายกลุ่มเป้าหมายในการสนับสนุนให้ครอบคลุมกลุ่มที่ซื้อบ้านราคา >3 ล้านบาท และกลุ่มผู้ซื้อต่างชาติ ซึ่งในกลุ่มนี้จะเป็นต้องดำเนินการภายใต้ข้อจำกัดสนับสนุนการจัดตั้งกองทุนในการค้ำประกันสินเชื่อที่อยู่อาศัย และธนาคารรัฐสนับสนุนตลาด เร่งช่วยเหลือและเยียวยา SMEs ในด้านการเงินและการตลาด เนื่องจากเป็นแหล่งงานสำคัญในการจ้างงาน กระตุ้นการท่องเที่ยวจากคนในประเทศ/ต่างประเทศ เร่งฉีดวัคซีนป้องกัน COVID-19 ให้ครอบคลุมประชาชนส่วนใหญ่โดยเร็วที่สุดเพื่อให้สามารถมีกิจกรรมทางเศรษฐกิจเป็นปกติโดยเร็ว และเศรษฐกิจในภาพรวมสร้างความมั่นใจให้คนต่างชาติให้กล้าเข้ามาเที่ยวในประเทศ และซื้อที่อยู่อาศัยในประเทศไทย